|

昨日,一份央行关于存款口径调整后存款准备金政策和利率管理政策的有关事项通知文件(简称“387号文”)在市场流传。根据文件内容,央行将原属于同业存款项下的存款纳入各项存款范围,其中包括存款类金融机构吸收的证券类及交易结算类存款、银行业非存款类存放等。

调整内容虽然没有得到监管机构的官方回应,但有消息人士称,央行近日正式下发了该文,与此前坊间流传的传闻吻合。

分析认为,央行调整存贷款统计口径后,商业银行存贷比平均降幅将在5%。意味着可释放约5.5万亿信贷额度空间,增强商业银行的信贷投放能力,利好实体经济和股市。

此外,银行的揽存压力减少,货币市场的利率也将引导下行,但对于理财产品和“宝宝”类产品来说,由于短期内释放了银行的流动性,缓解了银行的考核压力,从而会导致近期收益率飙升的银行理财产品降温。预计银行理财产品的收益率近期将有大幅的调整,前期多发6%以上收益的产品将会越来越少。

解读一:将释放更多的信贷额度 利好实体经济和股市

文件指出,人民银行将定于2015年起对存款统计口径进行调整,将部分原在同业往来项下统计的存款纳入各项存款范围。其中,新纳入各项存款口径的存款是指存款类金融机构吸收的证券及交易结算类存放,银行业非存款类存放,SPV存放,其他金融机构存放以及境外金融机构存放,上述存款应计入存款准备金交存范围,适用的存款准备金率暂定为零。

兴业银行首席经济学家鲁政委认为,非存款性同业存款视作一般性存款计入贷存比,有法定准备金但暂时不缴,有人说等于降3次准,这并不准确:从流动性的角度,不缴没改变流动性状况,缴了就收紧了;从释放信贷潜力角度,贷存比松绑释放了信贷潜力。

关于银行存贷比的调整近期在业内呼声较高,但由于调整存贷比需修改银行法,短期内难以实现,监管层使用这种调整存贷比分母的做法,事实上是为了增加贷款规模,刺激实体经济,利好股市。

此外,流动性方面也获得一定的缓解。据平安证券测算,如果同业存款按照法定存款准备金率(大行20%,小行18%)缴纳准备金,可能需要2~3次降准进行对冲。此次文件明确了纳入存款口径的同业存款需缴纳准备金,但给予缓冲期安排(适用的存款准备金率暂定为零),缓解了市场对流动性的担忧。

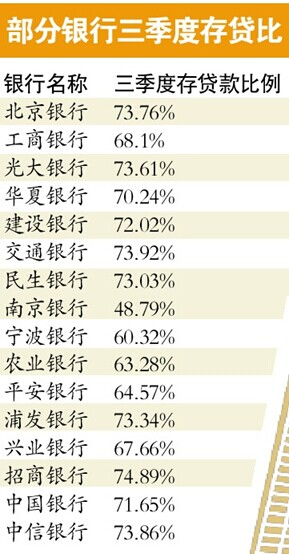

据海通证券研报测算,央行调整存贷款统计口径后,商业银行存贷比平均降幅将在5%。其中,兴业银行降幅最高,达11%。此举意味着可释放约5.5万亿信贷额度空间,增强商业银行的信贷投放能力。

解读二:银行揽存压力稍降 资金利率有望下行

分析认为,受降息以及存款保险等各种政策及互联网金融快速发展影响,2014年银行存款搬家现象更为突出,受制于存贷比限制银行可贷资金额度下降明显,使企业融资难融资成本高的问题持续得不到解决,而央行387号文从大的格局上看是为配合降息以及未来的降准解决企业融资难融资成本高的问题而来。

鲁政委表示,从资金成本的角度,不缴直接成本不变,降准就降了成本。

根据16家上市银行的三季报数据显示,其中10家银行的存贷比超过70%,招行、中信等股份制银行甚至逼近监管红线。记者了解到,事实上,银行业由于受到存贷比的限制,往往会采取一些手段进行处理。

部分业内人士甚至直言,银行存贷比经常都是80%,一般都是最后统计的几天调整比例。

平安证券认为,387号文短期影响,银行存贷比压力得到缓解,平均可降低存贷比4~5个百分点。

此前同业存款的缴准预期制约了银行间市场银行融出资金的意愿,导致资金面紧张,若同业存款不缴准,将有助于资金利率下行。

资本市场方面,12月以来,银行股就受多重因素的影响涨势连连,昨日的消息也让业内表示利好银行股,但民生宏观认为,理论上释放额外信用额度利好银行股,但银行的风控要求和资产质量压力仍将制约银行的信用扩张。

海通证券研报认为,虽然非银同业存款纳入一般性存款可降低银行存贷比,但也面临另一个问题:一般性存款统计口径增加后,需要上缴存款准备金。

解读三:理财产品收益率将调整降温

“央行既然走出了降息、扩大信用的路,就一定会保证市场资金面的供应,否则就会对冲降息的效果。”某银行高层人士透露。

市场普遍认为,这一政策对理财市场影响重大,首先以余额宝为代表的货币基金将计入存准范围内,虽说目前存款准备金率暂定为零,但未来的政策变化仍将会对以余额宝为代表的“宝宝”类理财形成冲击,更加坚定市场此前对未来“宝宝”类理财收益率将持续下滑的预期,并将加速“宝宝”类理财规模和收益双降。

其次,目前被纳入存款范围的同业存款的存款准备金率为零,短期内释放了银行的流动性,有助于缓解银行的考核压力,降低揽存力度,从而会导致近期收益率飙升的银行理财产品降温,预计银行理财产品的收益率近期将会大幅的调整,前期多发6%以上收益的产品将越来越少。 |

央行将同业存款纳入存款口径或释放5.5万亿信贷

2014-12-29 | 广州日报

- 上一篇:立法法将修订 地方限行限购不能再“任性”

- 下一篇:多家央企上榜建筑质量“黑名单”